仮想通貨(ビットコイン)取引の課税について、税理士に聞いてきた[国税庁の追記あり]

仮想通貨(ビットコインなど)を使って利益が出たら、「課税対象だよ」と国税庁が発表しました。

参考:No.1524 ビットコインを使用することにより利益が生じた場合の課税関係|所得税|国税庁

これで「仮想通貨はお金じゃないから納税しなくていい」論は完全に脱税です。では、どのようなポイントで課税対象になるのか、損益はどう計算されるのか、オルトコイン同士の取引はどうなるのか、またマイニング(採掘)によって得た報酬はどう考えたらいいのか、これらの疑問を僕の税理士に質問したところ、現行の有価証券のあり方を元に、国税庁の考え方と課税のタイミングについて教えてもらいました。(僕の記事を読んでビットコイン取引をはじめる人がいるので責任を感じて書きました。)是非参考にしてください。

[2018.11.27 国税庁が仮想通貨の計算書を公開しました。]

仮想通貨関連のFAQを公開してよりわかりやすく納税について書かれています。

「仮想通貨関係FAQ」の公表について|国税庁

[2017.12.2 国税庁を追記しました]

国税庁が仮想通貨取引における所得計算のFAQを公開しました。この記事では、下記国税庁の見解と税理士の見解を追記しています。

仮想通貨に関する所得の計算方法等について(情報)PDF:国税庁

[2018.1.1 ビットコインの税金逃れの記事を追記しました]

ビットコイン長者、国税がリストアップ着手 税逃れ対策:朝日新聞デジタル

【2018.1.12 会計ソフト「freee」が、仮想通貨の確定申告対応】

クラウド会計「freee」、仮想通貨の確定申告をサポート--2月上旬に提供予定 - CNET Japan

先日、G-TAXというサービスが簡単計算できるサービスを公開しましたが、ついに会計ソフトが仮想通貨対応しはじめました。どのような形でfreeeに取り込めるのか、分かり次第当方ブログにて紹介したいと思います。('A')ノ

※ この記事は僕の税理士(非公表)に確認した内容ですが、必ずしもそれが正しい見解ではありません。現行法を確認しながら税務署・税理士にご自身で確認してください。この記事の内容で損害が生じても一切責任を負いません。但し、僕はこの方法で申告します。

ビットコインで利益が出たら雑所得区分

国税庁が発表した内容を引用すると

ビットコインは、物品の購入等に使用できるものですが、このビットコインを使用することで生じた利益は、所得税の課税対象となります。

ビットコインを使用することにより生じる損益(邦貨又は外貨との相対的な関係により認識される損益)は、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分されます。

と明記されています。雑所得になるので、年間取引で20万円を超える利益(所得)が出た場合、確定申告が必要になります。

参考:No.1900 給与所得者で確定申告が必要な人|所得税|国税庁

[2017.12.2 追記しました]

国税庁の見解としては、原則的に雑所得として計上するが、所得分が事業に付随していると認められる場合のみ事業所得に区分されるとのこと。

ビットコインをはじめとする仮想通貨を使用することによる損益は、事業所得 等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所 得に区分されることとしていますが、例えば、事業所得者が、事業用資産として ビットコインを保有し、決済手段として使用している場合、その使用により生じ た損益については、事業に付随して生じた所得と考えられますので、その所得区 分は事業所得となります。 このほか、例えば、その収入によって生計を立てていることが客観的に明らか であるなど、その仮想通貨取引が事業として行われていると認められる場合にも、 その所得区分は事業所得となります。

事業所得も雑所得も経費計上は同じですが、事業所得なら損益通算ができるようになります。

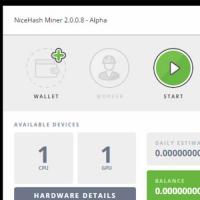

次に、利益が出た金額に対してかかる所得税です。

No.2260 所得税の税率|所得税|国税庁

所得が4000万円以上あると、最大で45%の税金が課税されます。サラリーマンの方が副業でトライしていたら、ほぼ経費はないでしょうからまんま税金でもってかれる計算です。

仮想通貨の取引は、どのポイントで課税されるのか

仮想通貨の取引は、株取引やFX取引とほぼ似ていますが、課税方法はまったく異なります。仮想通貨が累進課税で株取引は分離課税です。詳しく説明すると長くなるので割愛しますが、分離課税は、税が低く設定されていて損失を出しても遡りができるように優遇されています。

余談ですが、FX取引が登場した当初は、今の仮想通貨取引と同じく累進課税(雑所得区分)でした。今後仮想通貨の普及により、法整備が行われていけば分離課税になる可能性もありますが、現状は累進課税ですので都合よく解釈して脱税するのはやめましょう。

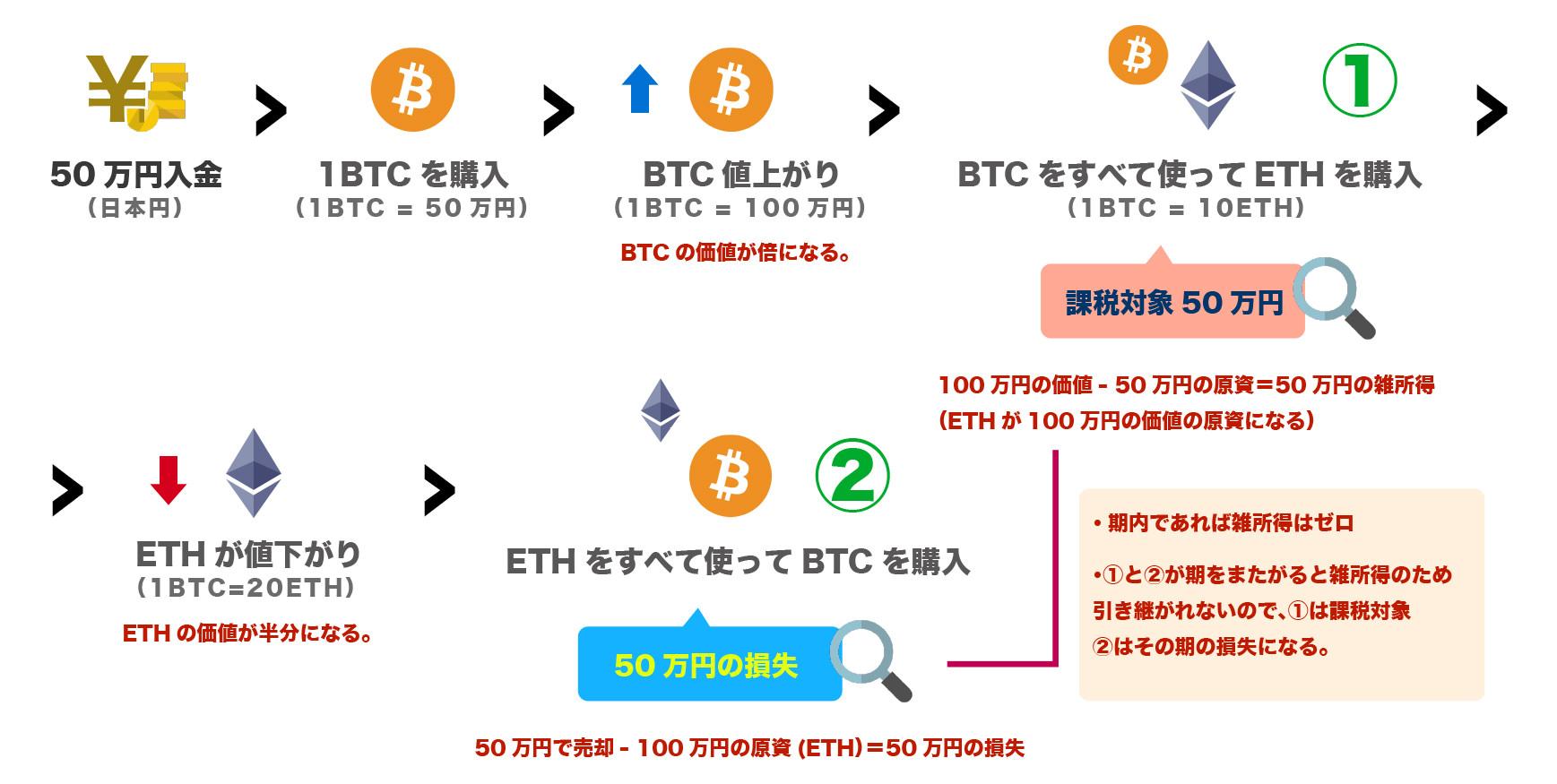

では、どのようなタイミングで課税されるのか、わかりやすく図解を作ってみました。ビットコインの取引について、 bitFlyer などの取引所を経由した場合です。

※ BTCとはビットコインの略名です。

ビットコインを買って利益が出たから円にした場合

50万円を入金して、1BTCを50万円で購入します。その後、1BTCが100万円の価値まで値上がります。値上がりしたので、持っているBTCを全て円に換金した場合、

100万円の価値があるBTC から 50万円の原資(購入代金)を差し引いた金額 50万円が雑所得として課税対象となります。このまま確定申告したら、50万円の雑所得に対して、所得税は195万円以下なので税率は5%となるわけです。

ビットコインを買って高騰したが、持ち続けた場合

50万円で1BTCを購入し、100万円に値上がりしたけれど売却せずに持ち続けた場合、課税対象にはなりません。金と同じですね。

ビットコインを数年持ち続けて売った場合

前項の延長で、BTCを購入後持ち続けて、数年経過し、更に値上がりしているケースです。数年保有していたら50万円が500万まで値上がりしていて、それらをすべて円に換金すると、500万円の価値から、当初の購入代金の50万円を引いた450万円が雑所得になります。

ここでポイントなのは、年をまたいでも購入代金の原資分は引き継がれるという事です。ですので、数年経過した後に法整備が進み累進課税ではなく分離課税になった場合、そのタイミングで売ればその税率で計算されるかもしれません。

原資分だけ売却して残りは保有する場合

50万円で50万円分のBTCを購入して、値上がりしたので購入分の(原資分)だけは売却したケースです。よくあるケースだと思います、もしかしたら下がってしまうかもしれないと狼狽売りする前に、購入した金額だけ売却しておけば精神衛生的にもいいやつですしね。

自分が購入した原資分だけ売却したので課税されないと思われがちですが、収益率で計算されるので、たとえ原資分の50万円を売却しても原資分の50万円に対する25万円が課税対象になります。ですので、例えば10万円だけ売却しようと思ったら、その時の収益率は2倍なので、10万円に対して5万円が課税対象になるわけです。売り時は重要ですね。

ビットコインを使って商品を購入した場合

「ビットコインで物を購入すれば課税されない」と勘違いしている方がいますけど、しっかり課税されるようです。

購入代金に対して、物を購入する前に値上がりしていた場合、物を購入しようか利益がでているので雑所得になります。bitFlyer ではビックカメラと提携したり、アマゾンギフト券を口座上で購入できますが、購入時点で利益がでているのでしたら、それらは課税対象となります。

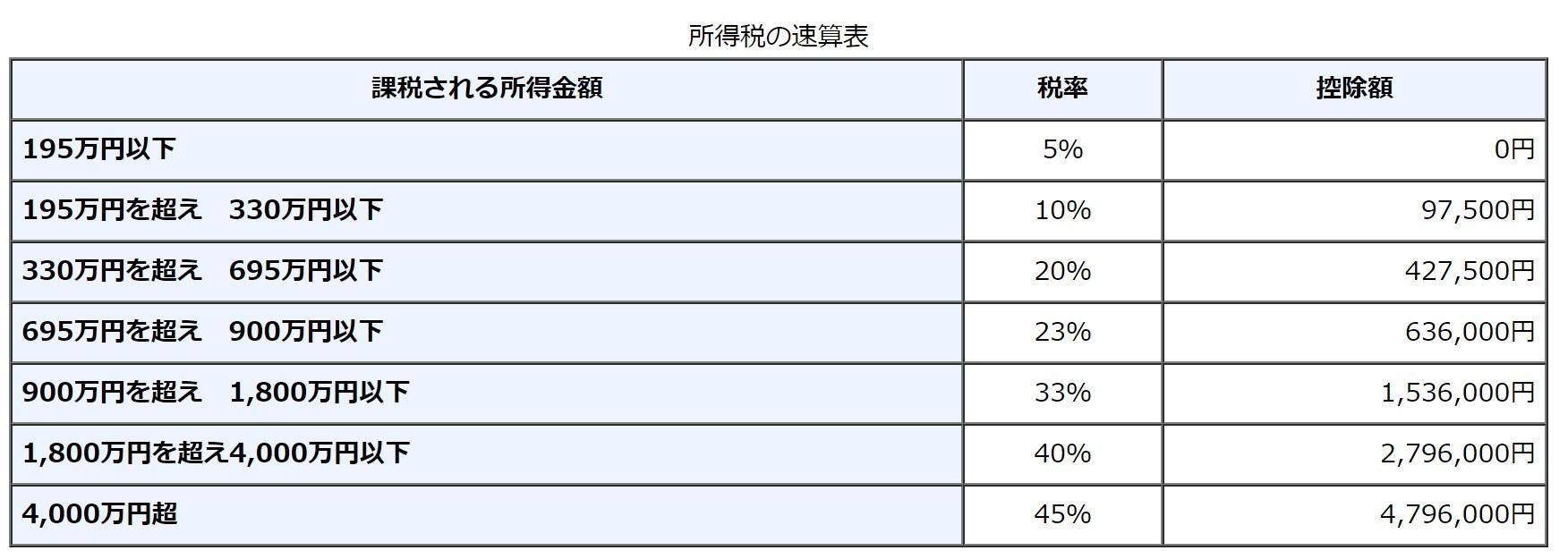

オルトコインを購入して利益が出た場合

国税庁の発表では、「邦貨又は外貨との相対的な関係により認識される損益」と書かれていますので、税理士からはオルトコインも課税対象であるという見解です。

ですので、これまで紹介してきたように円の換金、物の購入と同様に、オルトコインを購入した時点で利益があった場合は課税対象となります。

今回のケースでは、1BTCを購入した代金50万円が100万円に値上がりして、その値上がりした金額でETHを購入すると、その利益である50万円が課税対象となります。仮想通貨同士の取引だから課税されないわけではないです。物を購入するのと同じ要領ですね。

ビットコインのハードフォークで得た収入[追記]

ビットコインがハードフォークなどの分裂によって、新しい硬貨が発行された場合の所得計算が国税庁の見解で公開されました。最近では、BTCのハードフォークでBCH(ビットコインキャッシュ)やBTG(ビットコインゴールド)、BTD(ビット今ダイヤモンド)などの新規コインが発行されています。

所得税法上、経済的価値のあるものを取得した場合には、その取得時点における時価を基にして所得金額を計算します。しかしながら、ご質問の仮想通貨の分裂(分岐)に伴い取得した新たな仮想通貨については、分裂(分岐)時点において取引相場が存しておらず、同時点においては価値を有していなかったと考えられます。したがって、その取得時点では所得が生じず、その新たな仮想通貨を売却又は使用した時点において所得が生じることとなります。なお、その場合の取得価額は0円となります

このように、付与された時点では価値はゼロなので、売却額がまるまる所得になるという流れです。例えば、BCHが付与されて10万で売れば、10万円の収益が課税対象なわけです。

オルトコインを購入して持ち続けたが暴落してしまった場合

この記事での肝になる部分ですね。

前項ではETH(オルトコイン)を購入した時点で課税されると書きました。そのまま持ち続ければ、課税はされませんが、オルトコインはビットコイン同様に価格が変動します。その後、値下がりして売却(買戻し)すとどうなるのか説明します。

上記図の①までは、50万円の利益があります。この時点で50万円が課税対象です。(この時点でETHの価値は100万円)その後、値下がりして半値になってしまうと50万円の損失になります。現行は雑所得で、期をまたいだ損益は引き継がれないので、年内で①と②の取引の場合は、50万円の利益と50万円の損失で差し引きゼロになりますが、期をまたいだ場合、①は50万円の利益として29年度に申告、②は翌年に50万円の損失として申告、となり①で納めた税金は②で相殺されません。

その為、相場によっては一度全て円に変えて精算してから保有するという方法も考えられます。

FXが分離課税になる前に使われていた節税方法というのもあるらしいですが、

https://ameblo.jp/bitcoin123/entry-12308551564.html

信用取引をしている方は自己責任で...

オルトコインでオルトコインを購入する場合

一番計算が面倒になるケースです。僕が使っている bitFlyer では、ライトコインやイーサリアムなどの取引ができるので、入出金記録で流れを把握しやすいですが、他の取引所経由で購入しても利益が出れば課税対象となります。

ここでは、BTC→ETH→GBYTE(バイトボールというオルトコイン)を購入した場合です。これまでの流れを読めば課税ポイントがわかると思いますが、購入ごとに損益が計算され課税ポイントとなります。上記の場合、オルトコインの購入代金がすべて50万円と設定していますが、ETH購入時に60万円に値上がりしていればその時点で課税となります。オルトコインでオルトコインを購入しても課税されるとの見解です。

仮想通貨の複数取引における損益計算について

僕の税理士からの見解を元に、平均取得単価の計算を行いました。

ビットコインを購入したが、値下がりしたので押し目買いを続けたら保有コインが増え、高騰したので売却したというパターンです。

この計算方法については、国税庁の発表では明確な規定はされていません。仮想通貨は有価証券として認められておらず、棚卸資産ではないからです。しかし、法整備もこれから行われていくであることを前提に、有価証券に準拠して(金融商品取引法などで取り扱いが整備される可能性はあります)平均取得単価計算によることが合理的で、現実的だという意見が多く、納税時にその旨を記載した上で申告する考え方が理想とのことです。

参考:No.1466 同一銘柄の株式等を2回以上にわたって購入している場合の取得費|所得税|国税庁

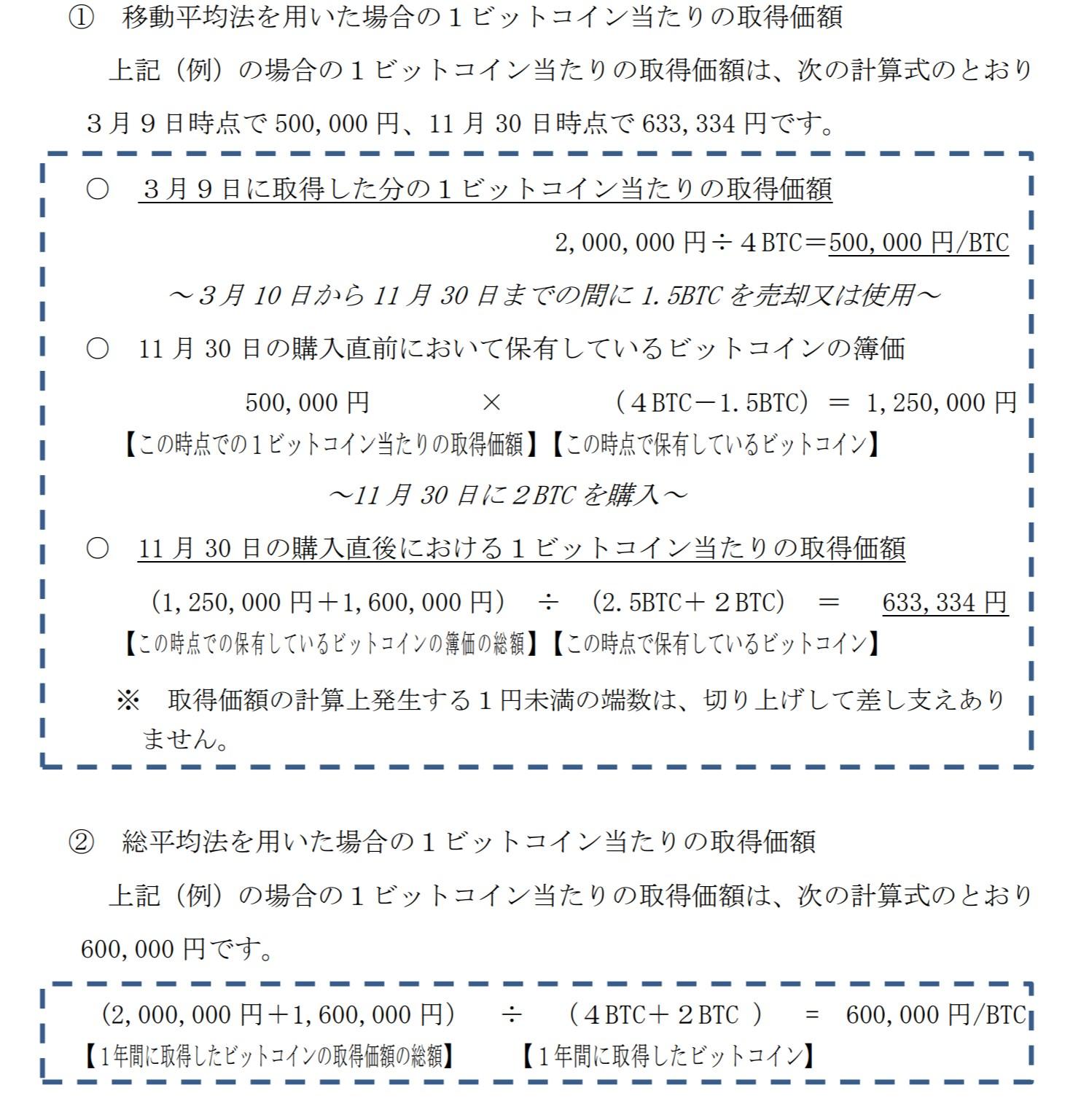

[2017.12.2 追記しました]

国税庁が計算方法を公表しました。移動平均法と総平均法を用いてもよいとのことです。下記がPDFの一部を引用しています。

移動平均法と総平均法の違いについては、下記URLが分かりやすかったので参考にしてください。

総平均法と移動平均法の違い | 柴田充啓IT税理士事務所

総平均法は、取得価格の平均を1年間で見て算定する方法で、移動平均法よりは計算が簡単ではありますが、最終的に不利になるケースが多いので、確定申告する際は、どちらのほうが有利になるのか双方比較するのがよさそうですね。

・・・どちらにしても、取引所からエクスポートできるCSVデータには、この平均取得金額から売却して得た利益の記載がありません。申告前までに各取引所が対応してくれるのを心待ちにしています。デイトレしている人は頭抱えるかもしれませんね。

マイニング・採掘で得た報酬の課税について

国税庁の規定、「ビットコインを使用することにより利益が生じた場合」のとおり、マイニングで得たビットコインも課税対象との見解です。

マイニングの設備投資の費用は経費として認められます。電気代も按分した上で経費にすることができます。マイニングの報酬は、売上として計上する必要があり、経費を差し引いた利益が所得になるので課税対象です。利益が出るのは相当先になると思いますが、しっかり課税されるなので気をつけましょう。

[2017.12.2 追記しました]

国税庁がマイニングについて見解を公表しました。報酬を得た時点で価額が決定し、その報酬額に対して所得計算される仕組みです。詳しくは下記記事を確認してください。

仮想通貨マイニングの課税について国税庁が具体例を発表|すしぱくの楽しければいいのです。

マイニングの仕訳を簡単にしてくれる「マイニング収益仕訳ッター」がリリースされています。めちゃくちゃ便利なのでぜひ。

取引レポートからビットコインのレートを自動的に取得する「マイニング収益仕訳ッター」が便利|すしぱくの楽しければいいのです。

おわりに

僕の税理士と雑談していたのですが、仮想通貨は暗号通貨とも呼ばれ取引がわからないと言われていますが、すべてブロックチェーンで記帳されているので、誰がどの取引をおこなったのかは簡単にわかってしまいます。よっぽど現ナマ(紙幣)の方が、暗号通貨だと言ってました。(笑)

すでに国税庁はビットコインの準備はしていて、「今年の仮想通貨高騰に伴い申告していない者は、数年後芋づるでやられるでしょう」と言ってました。下半期どのような値動きになるのかはわかりませんが、今後も注目されていくので、きちんと取引分は申告していきたいですね。

マイニングで設備投資回収まで頑張ります!ちなみに僕はBTC→ETH建てで保有しています。目指せ世界のインフラ!('A')

↓ 僕がマイニングやビットコイン取引に使っているのは GMOコイン です。

・BTC⇔JPY 日本円の販売所,、取引所がある(出金もスムーズ)

・大事な資産を管理するから、外国語のサイトよりも日本語サポートは重要

・ETH、LTCなどアルトコインの取引できる。

・大手上場企業のGMOグループが運営元

・口座維持手数料なし

・登録するとマイニングに必要な自分だけのビットコインアドレスがもらえます。

■ Webサイトこちら:https://coin.z.com